春秋时代,琴瑟共鸣,熙熙攘攘,百花齐放。

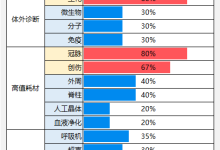

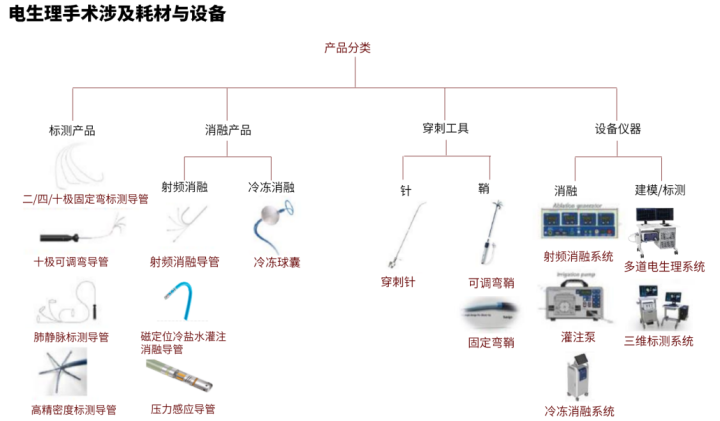

电生理普通耗材,目前市面上绝大多数厂家基本都有覆盖,技术壁垒相对有限,存量竞争激烈,需进一步拓展新的增长动能。消融导管产品、三维标测系统作为电生理手术当中最核心、技术难度最高的部分,且由于PFA在技术和临床方面拥有最优的性能参数,拥有极大市场潜力的产品品类,也是当下各厂商在大力布局的核心领域。

冷冻消融在国外发展速度显著快于国内,国外基本是平衡两条腿走路。以快速心律失常疾病中最常见的房颤适应症为代表,从射频、冷冻消融的具体数据看,在欧洲、美国市场房颤射频消融和房颤冷冻消融的手术量均相差不大,三年复合增长率分别为8.2%、12.6%,13.62%、11.91%;现阶段在中国市场射频消融占据着绝对主导地位,三年复合增长率分别为5.39%、7.17%。

电生理导管消融产品中,在射频消融领域,目前强生、雅培、美敦力、波士顿科学均已在国内获批上市,国内主流企业也已经实现了较为全面的产品覆盖。在冷冻消融领域,国内有美敦力、微创电生理和康沣生物三家企业产品获批上市,首款产品于2013年由美敦力推出。

在更先进的脉冲消融(PFA)领域,全球首款PFA产品于2021年度才获得欧盟CE认证,欧洲市场手术量2022年有约1.2万台,同比增长500%;美国市场2023年才获批拿证,但2022年在美国IDE下进行的手术量也达到了0.3万台左右。当前阶段可以看出PFA的整体增长潜力巨大。

不完全统计,目前国内有锦江电子、德诺电生理两家产品获批;除此之外,还有已进入绿色通道的8款国产PFA和3款跨国大厂PFA即将获批;届时中国国内将有超过12款产品同时展开商业化;在国内至少有50家企业正在布局研发PFA。

综合来看,目前美敦力、波科的PFA产品相继获得FDA批准上市;强生PFA产品也于2024年3月向FDA提交了注册上市资料,预计将在今年第三季度通过FDA批准;雅培的PFA产品即将开启IDE研究。波科FaraPulse采用直流电单相/双相设计,可能会产生大量微泡;Affera的Lattice-tip是RFA/PFA双导管的,其血栓风险相对其他PFA要高;德诺电生理Cardio Pulse是单相交流电导管,相关研究报道可能造成周围组织损伤等。

目前PFA针对所有已报道的研究都是短期随访结果,虽然相较于射频消融、冷冻消融在某些方面有着较大的优势,但远期证据仍是空白阶段。PFA仍需要更进一步探索的问题:①目前PFA的消融能量、时间、频率、脉宽、消融导管形态等诸多参数设置各大厂商均处于保密状态且目前尚无统一的行业标准;②应用PFA于AF肺静脉以外触发灶的消融及线性消融;③目前PFA更多在全身麻醉或深度镇静进行消融,需逐步探索在保证安全有效的前提下实施局麻手术的条件及消融策略;④目前已上市的消融系统中仅有Farapulse系统完成与传统热消融的多中心随机对照试验,有待更多大样本量对照试验来比较PFA与传统消融的优劣效性;⑤PFA是否可用于其他心律失常的消融治疗比如房室结双径路、房室旁道、室性心律失常等也有待进一步研究。

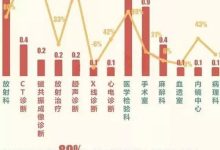

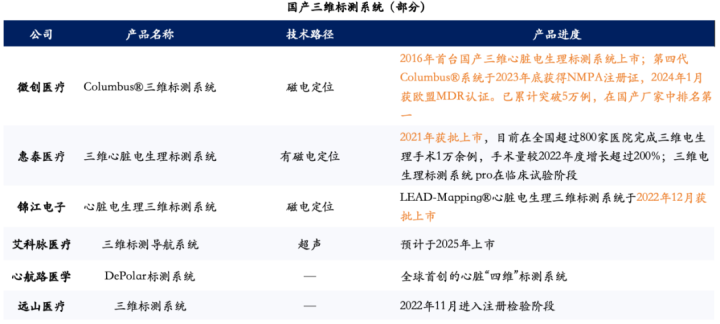

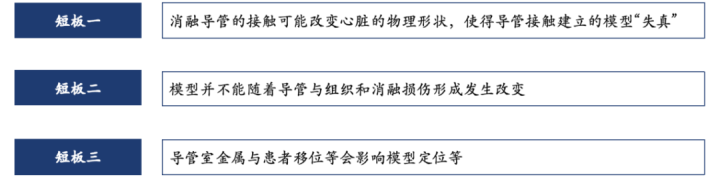

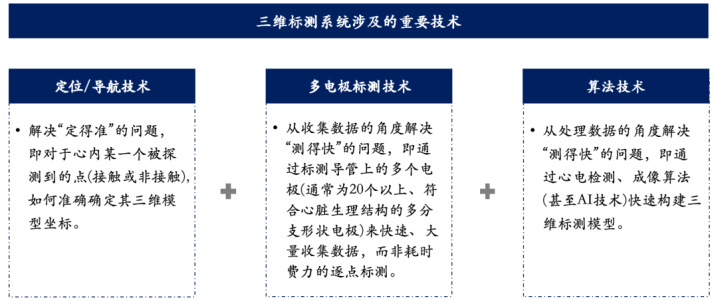

我国电生理市场上已上市的三维标测系统主要有强生、雅培、波士顿科学、锦江电子、微创电生理、惠泰医疗六家企业的产品,强生占中国国内心脏电生理市场60%左右。目前临床上最广泛使用的两种三维标测系统是强生Carto系统和雅培EnSite-NavX系统。尽管它们在电生理手术中均可以大幅减少X线的曝光量,但也存在着明显的短板。因此,后续创业公司的机会聚焦于解决现有三维标测系统的短板,不然同质化的竞争只会导致商业化的无序内卷和资源浪费,对于临床端问题的解决毫无助益。

以强生的Biosense Webster三维标测系统为例,在面对其他同行的竞争时,将心脏三维电生理标测系统打造成半封闭系统——三维手术所需耗材、器械,一部分附加值更高的必须使用自有品牌产品,另一部分通用性较强的则可选择其他品牌产品,对于相关医师来说这一套模式相对来说还可以接受。但随着各家在电生理领域的不断突破,打造封闭的闭环系统逐渐成发展趋势。

国产厂商主要通过“设备销售+设备投放+设备跟台”相结合的设备推广策略,并以设备跟台方式为主,销售模式占比低于进口厂商。尽管三维标测系统极其昂贵(进口250万-350万元、国产在150万-300万),但由于微创电生理等为代表的三维标测与强生等外资系统存在较大技术成熟度、核心模块开发进度及配套导管的上市进度等差距,临床数据不足——核心性能稳定性及高端核心算法精度有待验证,及商业化验证较少;三维标测系统作为电生理手术的必要条件之一,进口厂商在国内电生理市场上依旧大行其道,国产厂商在与进口竞争时也主要开发适配其系统的部分耗材。

目前,虽然冷冻消融较射频存在较多的优势,但在我国推广不开,市场规模依旧不到10亿的主要原因之一便是价格:冷冻消融术式的终端手术价格较射频消融更加昂贵,若采用三维术式,术中需要新增专用的三维标测建模导管,该类导管价格更为昂贵。因此,后续脉冲消融市场能否较快起量,价格也将成最主要的影响因素之一。

从国内相关产品的研发审批进度来看,特别是随着脉冲消融、三维标测系统的不断获批上市,我国电生理战国将至,百家争鸣、百团大战即将开启。

强生电生理——全球电生理绝对龙头

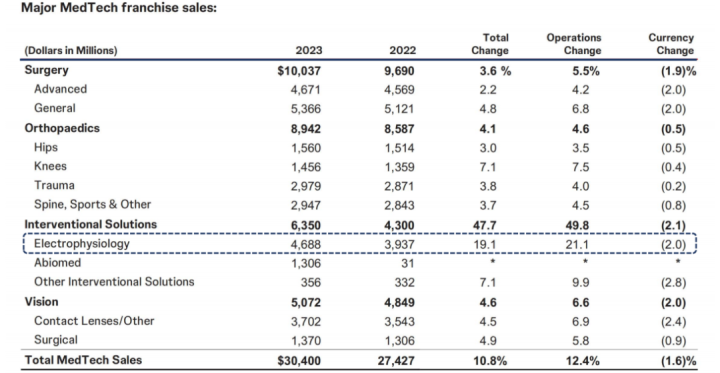

强生于1996年收购Biosense正式杀入心脏电生理行业,后续由Biosense Webster专门负责强生的电生理业务。据2023年强生财报,强生2023年电生理营收实现46.88亿美元,同比增长19.1%,大幅领涨所有业务板块,且远超整体业务增速近9个百分点。

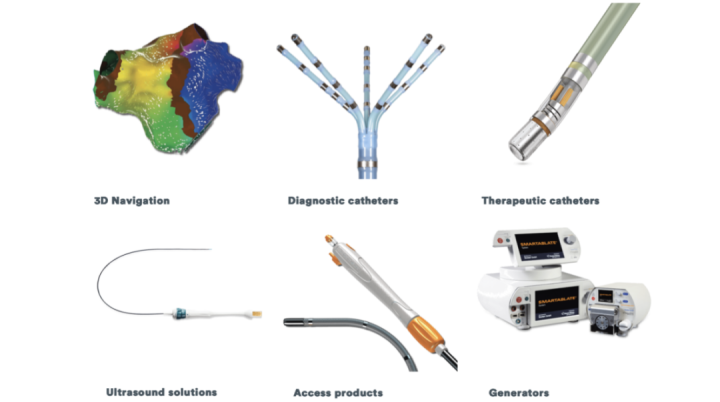

Biosense Webster已上市产品矩阵主要有:三维导航系统-共有12款不同规格产品、数据解决方案-CARTONET™、电生理诊断类导管-有15款电生理专用导管、电生理通路-5款通路类产品、治疗类导管-共有6款不同类型。

为什么强生会成为全球电生理的绝对龙头?其主要取决于以下几个原因:首先,占据了赛道先发优势。1995年Biosense推出全球首款心脏三维电生理标测系统;1996年强生22亿美元收购Cordis和Biosense,合并成立Biosense Webster,之后迅速推出全球首款基于磁电融合技术的三维电生理标测系统CARTO XP。相反其竞争对手雅培,于2017年收购圣犹达医疗才正式步入电生理标测领域。其次,着力打造基于三维电生理系统的封闭全产品线;创新永不停息:如,2023年9月启动具有标测功能的PFA消融导管—Omnypulse的临床研究;推出兼容CARTO的4D ICE,提升自家产品手术适应症覆盖率等;除此之外,即使PFA有着比较显著的优势,但强生依旧在射频、微波等方向保持着创新研发—2022年12月柔性微波消融导管NEUWAVETM FLEX完成IDE首例入组;2023年5月发布射频消融导管QDOT MICRO临床数据等,也不压宝某单一可能有领先技术路径优势的产品。

再者,业界一直都有“中国电生理医生群体基本都是强生培育起来的”说法,强生极致且领先的创新产品商业化的培训体系和工程师跟台服务体系。最后,丰富且强有力的渠道资源,产品品质足够过硬,用户端对强生产品的足够信赖。这些都是国产厂家们需要充分学习和思考,并且真正付诸实践的。