本文简要阐述自科创板第五套标准开启之后,采用第五套标准进行申报的医疗器械公司,IPO进展情况。

首先是思哲睿。2022年10月31日,思哲睿首次拟公开上市申请获得受理。其推出的核心产品—康多机器人® SR1000(注册型号:KD-SR-01)已于2022年6月获批上市,产品适用于泌尿外科上尿路腔镜手术操作;2023年2月获得国家药监局批准并完成适应证变更-泌尿外科下尿路腹腔镜手术。

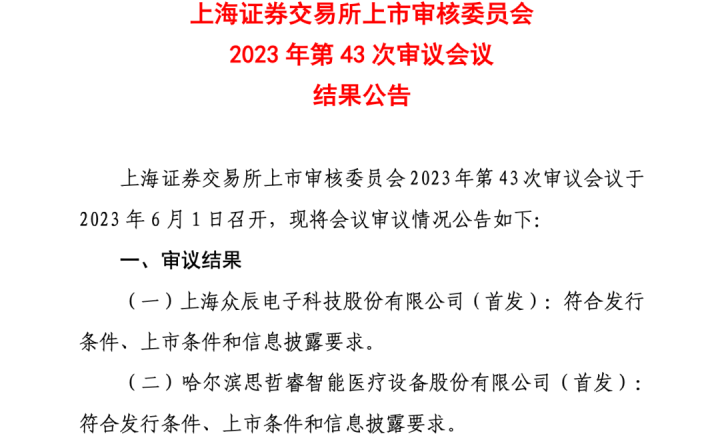

2020-2022年,公司三年累计亏损超3亿元;三年年营业收入分别为66.31万元、103.89万元、5.94万元,对应净利润分别为-3228.89万元、-6663.26万元、-2,7066.93万元。另外,2023年一季度,实现两台康多机器人SR1000产品销售,同期实现收入844.18万元;预计2023年1-6月营业收入为1100万元至1300万元,同比增长33,392.23%至39,481.72%;扣非归母净利润为-21950万元至-18500万元,较上年同期亏损增长77.91%至111.09%。最新一轮估值超83亿元人民币,本次IPO拟募集资金总额为20.29亿元。2023年6月1日过会;但截至目前,一直处于提交注册阶段。

捍宇医疗曾于2021年4月向港交所递交招股书,2021年9月通过港交所聆讯,2021年11月宣布放弃港股上市计划,采用科创板第五套转战科创板;于2023年3月1日向上交所递交科创板招股书,拟募资17.22亿元;但于2023年6月14日完成一轮问询后,6月30日其科创板IPO中止。

从估值水平上看,2021年3月D➕轮投后估值为74.55亿元人民币;其申报材料显示,公司预计市值测算结果为57.7亿元;对应2019-2022年研发费用分别为0.30亿元、0.44亿元、0.66亿元及0.59亿元;2019年-2021年以及2022年前三季度,捍宇医疗分别确认收入0元、49.03万元、340.54万元及216.66万元,对应实现归母净利润分别约为-4919.24万元、-1.57亿元、-1.91亿元、-5884.2万元。2024年1月16日,其科创板IPO还是折戟沉沙。

从上述几家公司的监管层问询函综合来看,也主要集中关注以下几点:

1、商业化和真实市场空间受到重点关注

竞争红海的赛道,即使多款产品上市,却依旧持续亏损,销售打不开;或者商业化竞争即将红海,但商业化前景并不明朗;又或者相较于同赛道其他竞争对手,产品或技术具有明显差异化优势,但市场份额一直保持在较低水平。即使企业估值呈现飞速增长,单一标准满足第五套,监管层依旧会严肃对其合理性以及真实市场空间展开质疑。从科创板第五套问询函可以看出,监管层现在越来越接地气,重点关注真实市场空间和商业化策略,纯画大饼在监管层这一个关过不去了。此时,他们或许会更为偏好该领域的绝对龙头,也需明确在短期内能实现扭亏为盈的可行性计划,当当前未出现时,短期内也很有可能不会出现IPO成功的公司。

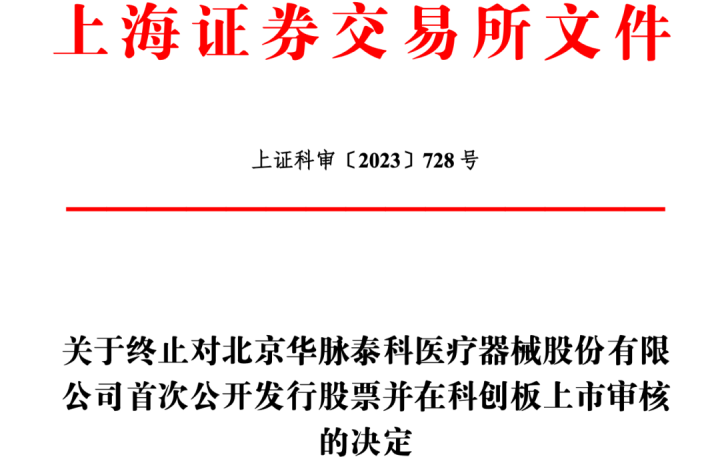

2、商业化过程当中,是否存在商业贿赂被关注

医疗行业中,推广宣传费存在财务操纵和腐败的利益空间,因此监管主要审核真实性。在医疗反腐不断深入推进的大背景下,相关问题在IPO问询环节必定会进一步被监管层重点关注。和华脉泰科一样,被问询与推广费相关问题的IPO不在少数,部分企业也因此终止IPO进程。

3、收购业务重组,创新能力被关注

随着整体环境的急剧变化,并购重组将会是国内乃至国际医疗器械行业很长一段时间的频繁资本运作状态,但兼并收购业务,其后续在相当一段时间内均会给并购方带来各种严峻的挑战。但个人认为,基于非依托在原有成功主体之上的纯资本运作的兼并收购在后续可能会遇到极大困难,IPO过程中除非能详尽地对监管层说明自身具备的持续创新能力。但攒局项目一般情况下都是在资本助力下展开的疯狂并购,其在内部整合时绝大部分均会存在极大的困难—不同业务板块/部门直接沟通协作困难,运营效率低下,进而造成运营成本居高不下,无法实现整体竞争力,甚至会对企业原有优质板块的创新能力造成一定程度的削弱,这就对纯资本运作的并购方收购整合能力提出了极高的要求,需要耗费更多时间进行消化吸收。综合来看,对于冲击IPO的企业,在短期内可能会带来暴击。

针对此类情况,个人认为,基于原本具有的产业基础之上的兼并收购会越来越具有无与伦比的优势和成功可能,因为他们更懂技术、更懂产业、更懂公司运营、更懂业务如何更高效进行融合,因此相关企业有必要在不脱离原有扎实管线和成熟业务的基础上,审慎评估,不断加强企业自身新旧业务部门之间的融合能力,进而向周边拓展,在创新能力方面实现1+1>2的效果,持续提升原创能力,进一步提升公司整体护城河,在更为激烈竞争,且更广阔市场的环境下立于不败之地。

4、真实技术能力受重点关注

随着国内产业升级不断加快深入推进,二级市场基本完成第一波产业沉淀,转向更加关注真正拥有核心关键技术能力,且具有极高技术壁垒的优质项目。交易所在问询时会重点关注企业真实核心技术来源、核心关键技术的自我掌握能力等。如,思哲睿;公司创始人与哈工大之间的科研成果界定如何厘清、公司研发的独立性等;以及,思哲睿内窥镜系统并非自主研发,而是委托其他企业研发和生产等问题深受关注。

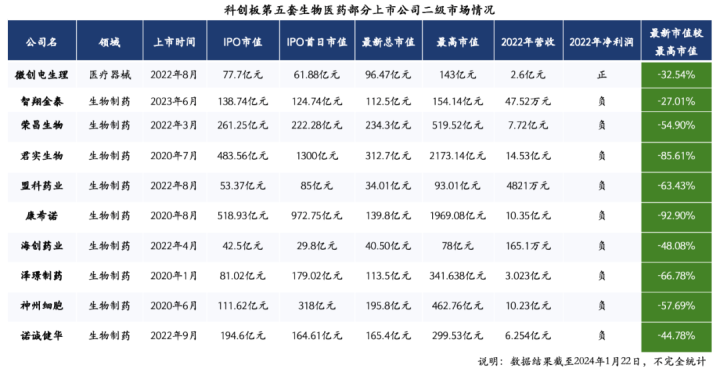

另外,尽管部分医疗企业通过科创板第五套标准成功实现了上市,但后续的挑战依旧十分巨大。《科创板股票上市规则》对通过第五套标准上市的企业实施退市警示以及退市做出了明确规定:

研发型上市公司自上市之日起第4个完整会计年度起,若出现下列情形之一,则启动退市程序:(1)最近一个会计年度经审计的扣除非经常性损益之前或者之后的净利润为负值且营业收入低于1亿元,或者追溯重述后最近一个会计年度扣除非经常性损益之前或者之后的净利润为负值且营业收入低于1亿元;(2)最近一个会计年度经审计的期末净资产为负值,或者追溯重述后最近一个会计年度期末净资产为负值;(3)中国证监会行政处罚决定书表明公司已披露的最近一个会计年度经审计的年度报告存在虚假记载、误导性陈述或者重大遗漏,导致该年度相关财务指标实际已触及(1)、(2)情形的。

就创始高管团队减持规则来看,细则也是日益明晰,处罚程度也是日趋严格。证监会《上海证券交易所科创板股票上市规则(2023年8月修订)》:

1、公司上市时未盈利的,在公司实现盈利前,控股股东、实际控制人自公司股票上市之日起3个完整会计年度内,不得减持首发前股份;自公司股票上市之日起第4个会计年度和第5个会计年度内,每年减持的首发前股份不得超过公司股份总数的2%,并应当符合《减持细则》关于减持股份的相关规定;减持的首发前股份超过公司股份总数的2%,违规交易股票数量达到总股本的1%或者金额达到2000万元,情节严重的,上交所可以对相关监管对象予以公开谴责。

2、公司上市时未盈利的,在公司实现盈利前,董事、监事、高级管理人员及核心技术人员自公司股票上市之日起3个完整会计年度内,不得减持首发前股份;在前述期间内离职的,应当继续遵守本款规定。

最后,综合来看,诚然受整体下行环境的影响,但按科创板第五套上市的企业依旧任重道远,上市也仅仅只是完成漫漫征程中的第一步!